關於股債配置的一些看法(回覆PTT文章)

之前我有一段時間曾經也用過股債配置法。其實會想用股債配置法的人多半想法都是要規避風險。有的人會把資產配置與股債配置畫上等號,其實不太正確。股債配置只是資產配置的一小部分。資產配置的資產可以是股票、債券、現金、珠寶、房子、土地等等。所以股債配置充其量只是資產配置的一小部分。為什麼釐清這一點這麼重要,因為很多人根本沒有搞懂為什麼要股債配置?可能只是看了書或是聽從網路專家的推薦,然後才用所謂的股債配置來期待規避風險。但其中很多細節,而細節其實藏著魔鬼。

規避波動不等於規避風險

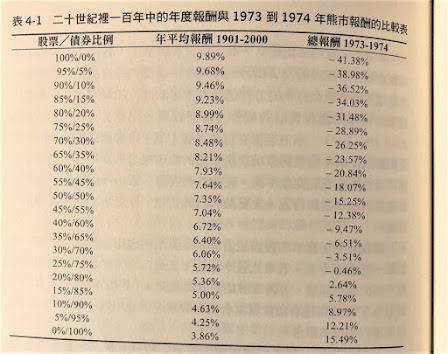

想要股債配置的人其實都不是想賺錢,只是想規避風險。怎麼說呢?如果以長期數據來看,不管是美股或是台股,最佳報酬都來自於100%股票搭配0%債券的配置(如下圖)。既然歷史數據顯示如此,為甚麼還需要股債配置。其實是因為有些資金的風險是來自於波動。舉例來說,保險公司的資金就必須限制在某個波動之內,因為保險公司有可能因為大災難的來襲導致需要賠付大筆現金,所以他們的資金波動不能太大,否則要是剛好在市場低迷的時候遇到天災必須要將資產變現,就會損失慘重。所以風險是甚麼?風險其實就是來自於投資人被迫賣出股票而接受虧損的時候。反過來說,波動本身並不是風險,只有被迫在資產下跌時賣出股票的機率才是風險。

from "投資金律" by William Bernstein

大部分的人不需要股債配置

理解股債配置的原理之後,其實就可以了解其實大部分的人不需要股債配置。因為大部分的人錢根本不會多到需要去積極規避波動,即使自己的資本逐漸增加後,也會有比債券更需要錢的地方,例如房地產或是小孩的房地產之類的。市面上很多書籍或網路上的專家都會說,你要依照你的年紀來改變股債比例。為了求簡單有的人甚至說甚麼債券比率等於你的年紀。30歲配30%,40歲配40%之類,我認為這根本無意義。試想如果你30歲的時候存了100萬要來投資,因此你配置了30%債券。這樣的結果就只是讓你在股災的時候波動從-41%減低到了-26%。說真的,如果你是個老練的投資人,並且沒有開槓桿投資的話,你根本不會在意你的0050或S&P500是跌41%還是26%,因為你知道遲早會回來,而且搞不好還會加碼。如果你是個菜雞呢?我覺得跌到20%你大概就受不了折磨然後賣出了。不然就是放給他去再也不敢看了(這樣反而好...)。

大部分人不需要股債配置的另外一個原因就是資金太少。假設你是個大學畢業的學生,22歲開始工作,月薪四萬然後每年都存12萬來投資,以長期年化報酬率10%來說,30歲的時候你會有162萬。假設你在30歲的時候遇到了股災,資產下跌42%,此時你帳面上會損失約68萬,資產價值僅剩下94萬,看起來好像很可怕。那麼我們看看假設你22歲開始採用股債80/20的配置,年化報酬率9%來看,到了30歲資產會是156萬,資產下跌31%,價值剩下107萬。這是甚麼概念?這概念就是因為你的資金太少,你再怎麼配置就是那麼少錢,這些錢買不了其他資產,損失相對於整個人生目標也很小。更不用說你接下來還把配置改成70/30導致四十歲的時候錢更少,因為你有30%的資金沒有享受到股災之後的大牛市。簡單來說,資金太少的時候股債配置沒有甚麼意義,

債券的現狀

現在這個低息的環境,更不適合投資債券。中長期的債券因為利息持續低迷的關係,價格只會隨著時間越來越低。除了資金不斷湧入股市等其他較高報酬的資產之外,另外一個風險是升息。目前美債利息接近0,普遍認為利息向上調升的機率遠大於降息,屆時債券價格會更慘烈,尤其是長天期的債券。當然升息可能會造成資金回流債券導致價格上揚,但我個人認為債券上漲的力道不會太大。

正確看待資產波動

如果你已經打定主意要長期投資,那麼就必須了解,資產波動是必然的。但你應該關注的點不是在於如何讓資產不波動或波動變小,而是要確保自己可以承受多大的資產波動。當資產波動程度不會影響你的心情的時候,才有可能做到持續長期投資。股債配置可以降低波動沒錯,但同時會扼殺你的報酬率,而且在某些股債齊跌的時段甚至會讓資金動彈不得。要降低波動的方法很多,選擇穩健型的股票或是轉持現金都是選項,不見得一定要靠債券。

建議作法

不考慮主動選股的情況下,對於有持續收入的年輕人來說,除非本身就是資產龐大。否則我建議有策略地持續將資金投入指數,完全不用考慮波動。但要注意,這個錢不能是借來的,而且投入的錢要確保三年內不會用到。因為以台股0050來說,不管你從哪個時間段開始投入,基本上三年後都會是正報酬。美股S&P500也是類似。因為年輕又有持續收入,所以我們要以快速累積資本為目標,而歷史告訴我們全資金投入股票是最賺錢的。

等資本稍微大一點之後,如果你沒有房產,我建議直接拿一部分資金買房。買房子不只是為了報酬率,還有很多心理因素。更何況房地產的報酬率與避險功能絕對不會輸給債券。彼得林區也說過,他建議每個人有錢之後至少要買一間自己的房子。原因他並沒有說的很具體,我猜他也說不上來,只提到「很少有人會後悔自己買了屬於自己的房子」。

最後等到你要退休的時候,因為不再有持續收入了,此時資產波動就很重要了。因為資產規模會影響你的被動收入,所以此時的作法是將一部份的錢放到高殖利率低波動的投資標的,確保穩定的現金流。現金流的來源很多,可以是債券、ETF、個股、房租等等,就看你實際需求狀況來配置即可。多餘的部分仍然建議持續放在0050持續追求高報酬。

總結來說,債券配置並不是小資族的首選,那只會拖慢你脫貧的速度。你應該思考如何確保你可以把最大金額投入指數而且不會被迫在虧損的時候賣出。

留言

張貼留言